Autoritatea de Supraveghere Financiară a publicat Raportul privind stabilitatea piețelor financiare nebancare – semestrul II 2020, care relevă faptul că piețele financiare non-bancare din România s-au adaptat bine în fața șocurilor care au lovit economiile europene în acest an, ca efect al pandemiei COVID-19.

Cu toate acestea, impactul crizei sanitare, provocate de virusul SARS-CoV-2, încă persistă asupra economiei reale, care traversează o etapă globală de transformări structurale, implementate într-un timp scurt, determinate de necesitatea de a reduce pierderile și de a se adapta noilor provocări apărute în toate ramurile economice.

„Raportul de Stabilitate Financiară, alături de monitorizarea și evaluarea stabilității financiare, reprezintă elemente importante pentru a asigura calitatea procesului de reglementare și supraveghere a piețelor financiare nebancare. Gestionarea riscurilor oferă o modalitate continuă de evaluare a stabilității piețelor financiare nebancare, chiar dacă există și situații în care efectul șocurilor nu poate fi identificat imediat, deoarece acestea sunt noi sau uneori dificil de cuantificat”, a declarat Președintele Autorității de Supraveghere Financiară, domnul Nicu Marcu.

Raportul privind stabilitatea piețelor financiare nebancare – semestrul II 2020 scoate în evidență faptul că economia românească a avut o evoluție „blândă” în trimestrul I 2020, comparativ cu alte state europene, care au înregistrat contracții severe. Șocul mai puternic a fost vizibil în trimestrul al II-lea, odată cu măsurile de izolare și de carantină instituite prin starea de urgență din perioada aprilie – mai 2020.

De la declanșarea crizei generate de pandemia COVID-19 și până în prezent, piețele financiare non-bancare din România au avut evoluții lipsite de convulsii majore.

Pe plan național, fondurile de pensii private se mențin într-o zonă de risc mediu spre scăzut, cu tendință de diminuare. Arhitectura sistemului de pensii private din România, bazat pe contribuții definite, este una solidă, cu multiple mecanisme de protecție pentru participanți. Investițiile fondurilor de pensii sunt realizate prudent, peste 67% din active fiind plasate în titluri emise de statul român. Astfel, riscul de credit este unul redus și conectat cu riscul de țară, în timp ce riscul de piață este diminuat prin diversificarea plasamentelor.

Pe piața asigurărilor din România, riscurile se află la un nivel mediu, dar în creștere, ca urmare a efectelor incertitudinii generate de criza globală. Riscul de afaceri a crescut, din cauza evoluției pandemiei, în timp ce riscurile de profitabilitate și de solvabilitate s-au menținut la un nivel mediu, chiar dacă menținerea ratelor scăzute ale dobânzii poate avea un dublu impact pe partea activelor și a datoriilor, în special asupra asigurătorilor de viață, cu consecințe negative asupra solvabilității și poziției financiare a societăților. Activele totale au avut o dinamică pozitivă, determinând o creștere a excedentului activelor față de datorii, ce reprezintă componenta principală a elementelor de rang 1 aferente fondurilor proprii eligibile să acopere cerințele de capital, potrivit regimului Solvabilitate II. Evoluția ratei combinate a daunei în primul semestru din 2020 a indicat o ușoară îmbunătățire a profitabilității pe segmentul asigurărilor generale, însă continuă să se mențină în teritoriu supraunitar pentru principalele clase de asigurare CASCO și RCA – CMR. Riscul de concentrare rămâne unul ridicat, atât la nivelul întregii piețe a asigurărilor, cât și pe principalele clase de asigurări generale și de viață.

Pe piața de capital din România riscurile se află la un nivel ridicat cu tendință de creștere, în special din cauza specificului burselor de a reacționa imediat, chiar anticipativ, la orice factori perturbatori din economie și nu numai. Bursa de Valori București a înregistrat o creștere anuală a valorii tranzacționate, dar capitalizarea acesteia nu a reușit să recupereze încă scăderile puternice din primul val al pandemiei. În perioada iunie-august, contagiunea a continuat să scadă, concomitent cu relaxarea condițiilor de izolare socială luate de toate economiile europene, iar în luna septembrie a revenit la media pe termen lung. Odată cu materializarea valului al doilea al pandemiei, contagiunea a început să crească în luna octombrie și se așteaptă ca tendința să continue ca urmare a reintroducerii măsurilor de carantină și distanțare socială în mai multe economii europene. În contextul incertitudinilor referitoare la restricțiile viitoare din cadrul pandemiei este posibil să asistăm și la alte episoade de presiune asupra lichidității fondurilor prin creșterea retragerilor, deși acestea pot aplica instrumente legale de management al lichidității. Și pe piața fondurilor de investiții se menține un nivel ridicat de concentrare a serviciilor de depozitare.

În cadrul Raportului privind stabilitatea piețelor financiare nebancare – semestrul II 2020 poate fi regăsită o interesantă analiză a diferențelor între criza financiară din 2008 și cea provocată de apariția virusului SARS-CoV-2.

Diferențe între criza financiară din 2008 și cea generată de pandemia COVID-19

1. Sursa șocului – dacă în cazul crizei din 2008 sursa a fost endogenă sistemului financiar, fiind generată de creditele neperformante și de securitizarea acestora, în 2020 criza a fost exogenă, venind din afara sistemului financiar.

2. Sănătatea sistemului financiar – la începutul anului 2020, sistemul financiar era robust, fiind capabil să facă față șocurilor, în timp ce în 2008 sistemul financiar era fragil, având probleme interne. În plus, efectele întăririi reglementărilor care au urmat crizei din 2008 au întărit și mai mult sistemul financiar pentru a face față unor șocuri neașteptate.

3. Viteza de propagare – primele semne ale crizei din deceniul trecut au apărut încă din a doua parte a anului 2007, însă a durat o perioadă până când criza s-a extins la nivel global, culminând cu falimentul Lehman Brothers în septembrie 2008. Bursele au atins un minim în T1 2009, după o perioadă de 17 luni de scădere. Spre deosebire, criza actuală s-a declanșat și s-a extins la nivel global într-un timp foarte scurt, de doar câteva luni. De exemplu, bursele au început să scadă în februarie 2020, revenindu-și la nivelele anterioare la finalul lui mai 2020. Desigur, este încă devreme pentru a putea afirma că sistemul financiar a depășit criza, mai ales având în vedere că ne aflăm în al doilea val pandemic, iar OMS preconizează un al treilea val la începutul anului 2021.

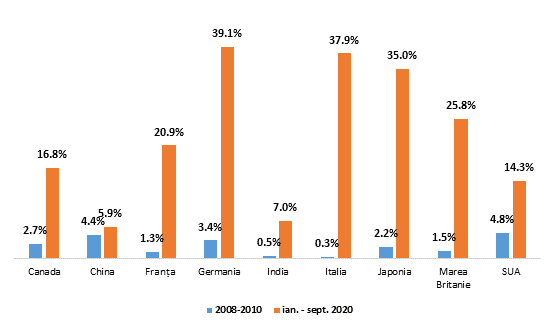

4. Reacția autorităților – a fost mult mai pronunțată în 2020, stimulul fiscal, de exemplu, ridicându-se la valori în general peste 10% din PIB, în unele cazuri ajungând la aproape 40% din PIB, în timp ce în timpul crizei din 2008, în întreaga perioadă, stimulul fiscal a totalizat câteva procente din PIB. La acestea se adaugă măsuri extinse de relaxare monetară.

Stimulul fiscal în timpul crizei din 2008 – 2010 comparativ cu criza COVID-19 (%PIB)

5. Așteptări privind forma revenirii – în 2008 am avut parte de o revenire în U, ceea ce înseamnă că șocul a fost permanent, revenirea creșterii făcându-se pe un trend inferior celui care s-ar fi înregistrat în absența crizei. În momentul de față, există încă speranța unei reveniri în V, care ar însemna o revenire la trendul de dinaintea crizei. Această speranță este alimentată de caracterul exogen al șocului, mergându-se pe ipoteza că, odată șocul îndepărtat, revenirea va fi completă, mai ales având în vedere că, atât economia, cât și sistemul financiar nu aveau probleme structurale evidente. Cu toate acestea, există și voci care anticipează o revenire în W sau chiar în U, argumentând prin contracția puternică a PIB-ului la nivel global și prin semnele unor schimbări de structură a economiei reale, care va necesita ajustări.

6. Amploarea impactului economic – criza din 2008 a afectat, în special, economiile dezvoltate, PIB-ul la nivel global rămânând pe un teritoriu pozitiv. Spre deosebire, criza COVID-19 pare să afecteze toate țările, PIB-ul la nivel global înregistrând o scădere, cele mai afectate fiind țările mai sărace.